پیش بینی کف سازی شاخص کل در محدوده کنونی/ ریسک بالای سهام شرکت های دلاری در هفته های آینده

در هفته گذشته بیشترین روند صعودی بورس توسط گروه پالایشی، پتروشیمی، معدن و فولادی ها رقم خورده است، زیرا این شرکت ها صادرات محور هستند و متاثر از نرخ دلار هستند و در حال حاضر وضعیت بورس کاملا وابسته به تصمیمات دولت جدید برای دلار و مذاکرات خواهد بود، از این رو معامله در این نمادها ریسک بالایی دارد.

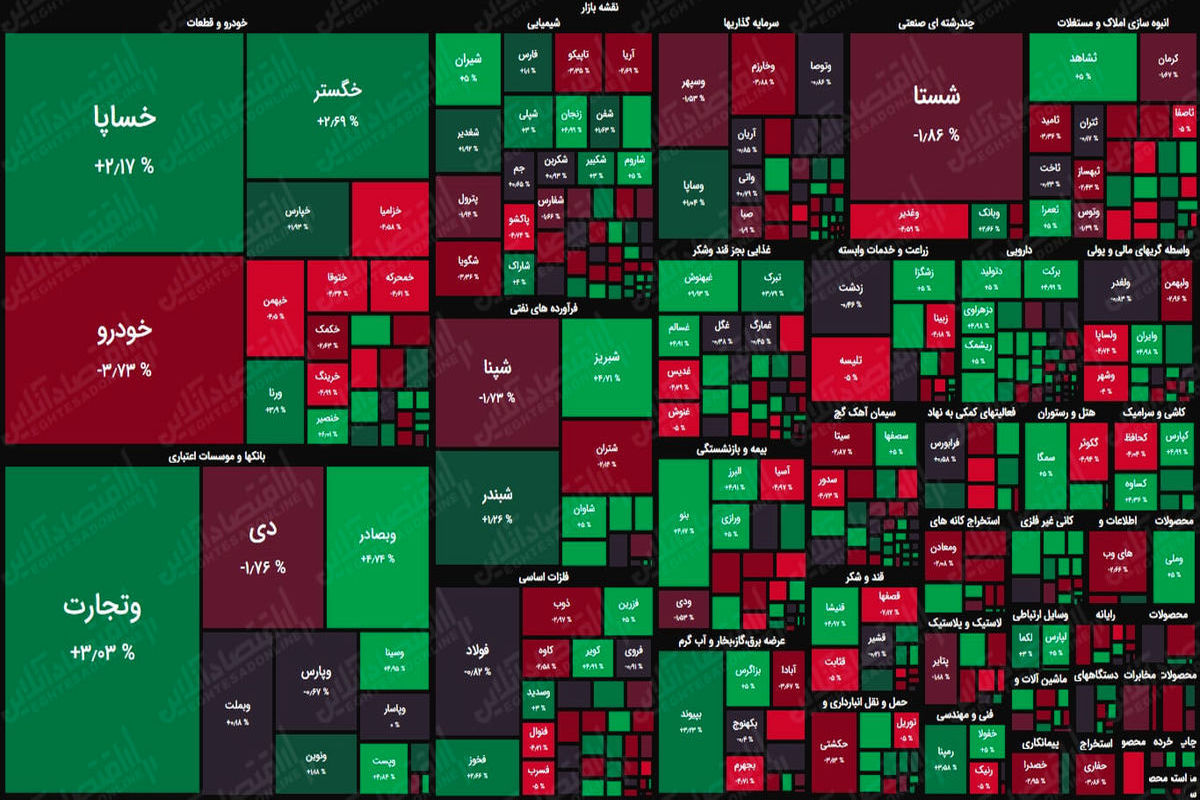

به گزارش خبرنگار اقتصادی خبرگزاری موج، برخلاف انتظار بورس هفته گذشته شرایط مساعدی داشت و توانست پیش بینی ها را در روز پایانی هفته تغییر دهد و شاخص کل را به یک میلیون و ۴۰۶ هزار واحد برساند که میتواند به دلیل مراسم تنفیذ ریاست جمهوری و نظرات رییس جمهور جدید در راستای حمایت از بازار سرمایه باشد چراکه رشد بورس در هفته گذشته بیشتر به رشد سهام صنایع بزرگ و چند گروه خاص محدود بود

از نظر تکنیکالی شاخص کل به سمت سطح یک میلیون و ۴۵۲ هزار واحد حرکت می کند که درصورتی که از این مقاومت عبود کند به مقاومت سخت تر یعنی یک میلیون و ۵۰۰ هزار واحد خواهد رسید که با توجه به تورم ۴۴ درصدی که در تیرماه امسال رخ داده و تقریبا رکورد تورم در سال های اخیر را شکسته است به نظر می رسد شاخص کل می تواند به زودی در محدوده یک میلیون و ۵۰۰ هزار واحد هم قرار بگیرد و شاید دیگر شاخص کل به سطح پایین تر از یک میلیون و ۳۰۰ هزار واحد نزول نکند، هرچند هنوز شرایط بازار به وضعیت بورس و برجام وابستگی زیادی دارد.

گروه های تاثیر گذار بر رشد شاخص

در چند هفته گذشته بیشترین روند صعودی بورس توسط گروه پالایشی، پتروشیمی، معدن و فولادی ها رقم خورده است، زیرا این شرکت ها صادرات محور هستند و روند صعودی دلار که در چند هفته گذشته رخ داده به شدت در افزایش درآمدزایی این شرکت ها موثر بوده است، هرچند این تئوری هم با اما و اگرهای زیادی مواجه است و همچنان تحریم ها به عنوان یک مانع برای رشد صادرات این شرکت ها نقش ایفا می کند، با این حال جو بازار سرمایه محرک اصلی رشد قیمت سهام برخی شرکت ها بوده است.

همچنین براساس داده های موجود در بازار سرمایه در هفته ای گذشته برخی از روزها همچون شنبه ورود پول حقیقی به بیش از ۳۰۰ میلیارد تومان رسیده و در روز دوشنبه هم خروج پول حقیقی به بیش از ۳۰۰ میلیارد تومان رسید، بنابراین می توان گفت بازار از نظر گردش مالی وضعیت متعادلی داشت و شاید به همان میزان که پول حقیقی از بازار خارج شده به همان میزان هم سرمایه به بازار تزریق شده است، اما نکته قابل توجه این است که از تاریخ ۳۱ خرداد ماه خروج سرمایه از صندوق های درآمد ثابت آغاز شده و هر روز بین تقریبا ۱۰ میلیارد تا ۴۰۵ میلیارد تومان خروج سرمایه داشته ایم که بخش عمده ای از این سرمایه ها به نمادهای خاص در بازار سرمایه ورود کرده اند، به همین دلیل است که شاهد هستیم که بورس روند مثبتی را طی کرده است.

رشد شاخص کل توسط چند نماد شائبه رشد مدیریت شده را به وجود آورده است که بر مبنای آن شاخص کل در حال رشد جهشی است، اما بیشتر سهام های کوچک در زیان هستند و به عبارت دیگر در بازه زمانی رشد شاخص کل از یک میلیون و ۱۰۰ هزار واحد تا یک میلیون و ۴۰۰ هزار واحد برخی از همین نماد های کوچک زیانشان افزایش یافته است، زیرا در یک ماه اخیر شاخص هموزن وضعیت چندان مساعدی نداشته و نسبت به شاخص کل اندکی رشد داشته است، حال با توجه به اینکه شاخص هموزن منعکس کننده شرایط کلی بازار است روند کنونی حکایت از نوسان گیری حقوقی ها و بازارگردان ها در چند نماد دارد و سرمایه آنها به صورت گردشی در بازار می چرخد.

تاثیر وضعیت کلان اقتصادی بر بورس

وضعیت کلان اقتصادی تورم را نشان می دهد به همین دلیل رشد شاخص کل هم که همسو با روند کلی اقتصاد است رشد داشته، میزان نقدینگی طبق اعلام بانک مرکزی در پایان خرداد بیش از ۳ هزار و ۷۰۵ هزار میلیارد تومان بوده که رشدی ۳۹.۴ درصدی نسبت به خردادماه سال گذشته داشته و شاخص کل بورس نسبت به اسفندماه سال گذشته معادل ۶.۶ درصد رشد کرده است و ضریب فزاینده نقدینگی در خردادماه امسال ۷.۳۹۷ بوده که ۶.۷ درصد نسبت به خرداد سال گذشته رشد کرده است و خالص مطالبات بانک مرکزی از بخش دولتی خرداد امسال رشدی ۵۳.۵ درصد نسبت به خرداد سال قبل داشته و مطالبات بانک مرکزی از بانکها هم با ۰.۱ درصد رشد به ۱.۱۳۴ هزار میلیارد ریال رسیده و این وضعیت حکایت از تدوام تورم در اقتصاد کشور است که می تواند تداوم رشد بورس را تضمین کند.

به گزارش خبرنگار اقتصادی خبرگزاری موج، قدر هفته گذشته بیشترین روند صعودی بورس توسط گروه پالایشی، پتروشیمی، معدن و فولادی ها رقم خورده است، زیرا این شرکت ها صادرات محور هستند و متاثر از نرخ دلار هستند و در حال حاضر وضعیت بورس کاملا وابسته به تصمیمات دولت جدید برای دلار و مذاکرات خواهد بود، از این رو معامله در این نمادها ریسک بالایی دارد.

در صورتی که نرخ دلار مجددا افزایش پیدا کند احتمال حرکت بازار به سمت مثبت و متعادل بودن دو چندان خواهد شد و حتی ممکن است تا پایان سال شاخص ۲ میلیون واحد را هم دست یافتنی کند، اما اگر مذاکرات برجامی به نتیجه برسد و قیمت دلار هم در محدوده ۲۰ هزار تومان قرار بگیرد رشد شاخص کل منطقی تر خواهد شد و شاید تا پایان سال در محدوده یک میلیون و ۷۰۰ هزار واحد آرام بگیرد.

ارسال نظر